2022年疫情的反复,让很多企业不得不面对资金链紧张的风险,作为资金管理的“掌舵人”,财务人员在企业中的地位得到显著提升。但“待遇升级”的财务人还是开心不起来。

不确定的环境下,企业的难就是财务的苦。“业务流和财务流严重脱节,资金的合理规划和灵活调配完全没有着力点。天天刷新现金流量表,资金一直在减少,上火上到口腔溃疡。”一位财务人这样抱怨道。因此,业财融合成为多数财务破局的选择。

基于市场现状和企业现金管理的挑战,分贝通联合财税行业专业机构CIETE(中国国际财税博览会)共同打造《2022企业现金管理专题报告》(下称“报告”),旨在为财税专业人士在企业现金管理、业财融合方面提供借鉴和参考,帮助更多企业平稳穿越周期。

该报告集中调研了涵盖17个地区、覆盖近20个行业的共875家在华高成长企业和组织。在报告中不难发现,现金管理需要更高效、更具韧性。这一方面需要企业提升自身信息化、数字化建设,强化业财融合能力;另一方面要求企业全面提升资金使用效率,并将成本和费用支出充分掌握在企业手中。

业财融合不到位,就别谈有效现金管理

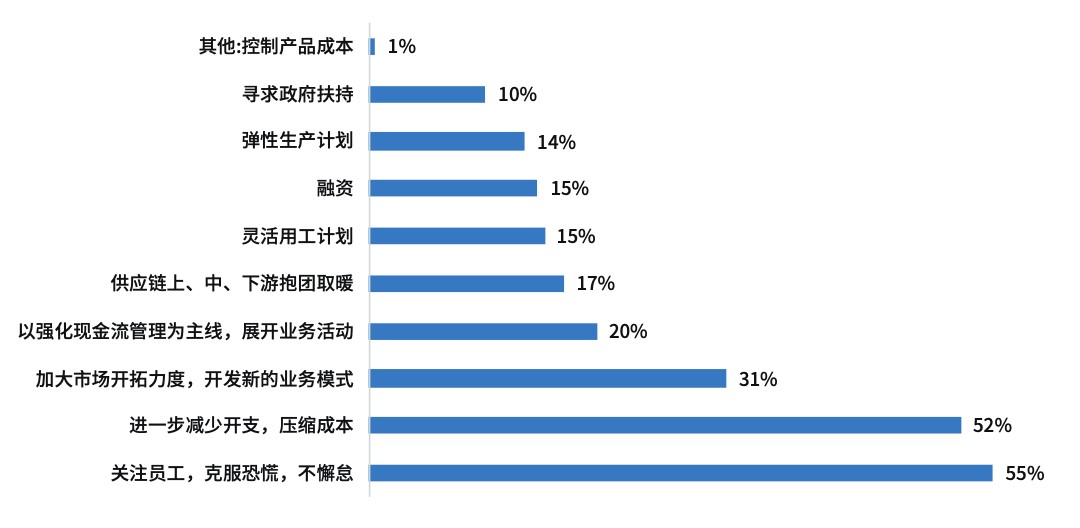

疫情来临后,企业迅速加大对开源节流的重视。参调企业中,52%选择了进一步减少开支,压缩成本;31%的企业选择开发新的业务模式增加收入;20%的企业选择围绕现金流管理展开业务活动,营运资金管理的重要性不言而喻。

应对不确定挑战,维稳现金流,更重要的是建立一套更成熟、更系统、更具韧性的现金管理模式。基于这种模式,年初的资金及预算规划更有据可依,如需落实重要决策和灵活资金调配,也有可量化的指标为决策提供有力佐证。而这要求企业能利用数字化手段,实现全面的业财融合。

然而理想很丰满,现实很骨感。虽然很多企业纷纷将财务管理线上化,但线上化不等于信息化、数字化,业务与财务依旧是割裂状态。这会导致财务系统中可能仅沉淀了部分业务侧成本和费用支出数据,那么财务做出的分析结果自然也不具备参考性。

尤其在2022年,业务和财务信息严重割裂导致的问题会更加凸显。由于市场波动大,多数企业加强了预算调整频次,有些企业甚至每月都会进行复盘和规划调整。可企业管理者只会与财务沟通预算、资金规划和预测,财务却不了解业务的发展情况,企业整体的现金管理和调配又会是“拍脑袋出来的结果”,更不要谈对现金流的管控。

财务数据要靠养,养分就是更全面的业务数据沉淀。其实业财融合的关键不仅是打破割裂的状态,而是让业务侧的重要成本、费用等支出的数据能充分沉淀在一套财务系统中,让业务发展和资金调整能够协同进行。

业务与财务的充分融合,让企业支出数据全面沉淀的价值,并非空口无凭。为扩大业务辐射范围,一家企业的业务团队都希望在某三线城市成立办事处,但财务通过对开设办事处的成本,与该区域业务既往产生的差旅成本做了详细分析,发现通过出差进行商务洽谈的方式拓展该城市的业务,更成本友好,最终企业管理者采纳了财务团队的建议。

做好业财融合 提高资金使用效率是前提

在疫情影响下,分贝通发现,大量公司正持续加强企业费用管控,提升业财融合效率。例如调整员工预订酒店的差标规则;调整机票的折扣预订规则;调整打车的权限范围等等。

而导致这一现象的核心原因来自两方面:首先,分贝通具备可以同时满足消费和管控需求的企业支出管理能力,符合企业在财务数字化和信息化等方面的建设;其次是疫情导致的业务推进降速和公司收入的降低,向企业经营提出了降本增效的需求。

以费用管理为例,企业在分贝通上可以将事后的报销提前至事前申批,系统内配置规则与标准,并通过分贝通归集的场景/商家进行消费,由企业与分贝通统一支付和结算,让公司“干掉报销”。这样一来,财务在报销基础事务上的工作大量减少,员工因为事前审批配置减少超规支出,企业的费用管理效率也获得同步提升。

当下,企业正积极在“不确定”市场环境下找到“确定性”,尤其对影响着企业经营的财务现金流预案提出更高要求,财务职能需要更多转向为企业经营赋能,通过财务数据提出趋势建议。而当财务从基础报销的审核单据、票据事务中解脱出来后,才能有更充足的精力去提升能力,更好助力企业保持现金管理的可持续发展。

/click%402x.png)